|

Με βάση

τα παραπάνω, η

JP

Morgan

διατυπώνει τις εξής

παρατηρήσεις και

συστάσεις:

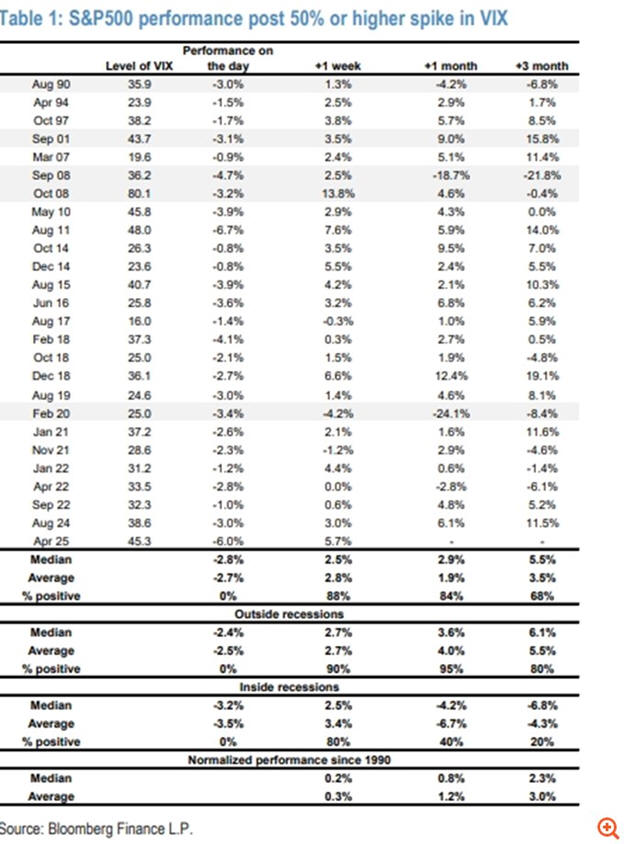

Ιστορικά, όταν ο δείκτης

μεταβλητότητας

VIX

(ο αποκαλούμενος

«δείκτης φόβου») έφτανε

στο ανώτατο σημείο του,

ο

S&P

500 εμφάνιζε θετική

απόδοση την επόμενη

εβδομάδα στο 90% των

περιπτώσεων – γεγονός

που επιβεβαιώνεται και

στην παρούσα συγκυρία.

Σε βάθος τριμήνου, η

συμπεριφορά του δείκτη

ήταν επίσης ανοδική,

εκτός αν είχε ξεκινήσει

ύφεση, οπότε η

πιθανότητα θετικής

απόδοσης έπεφτε στο 20%.

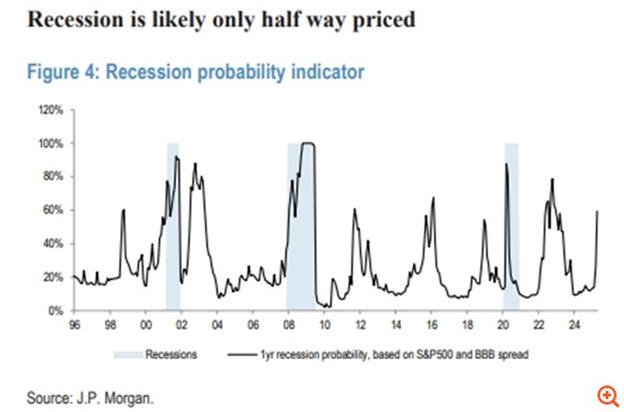

Η ίδια η τράπεζα

τοποθετεί την πιθανότητα

ύφεσης στις ΗΠΑ στο 60%.

Σύμφωνα

με την

JP

Morgan,

λαμβάνοντας υπόψη το

κλείσιμο της περασμένης

Παρασκευής, η αγορά έχει

αποτιμήσει την ύφεση

μόλις κατά το ήμισυ.

Στις πέντε πιο πρόσφατες

υφέσεις, ο

S&P

500 κατέγραψε κατά μέσο

όρο πτώση 37% από τα

υψηλά του έως τα χαμηλά.

Στις τρεις τελευταίες, η

αρχική αποτίμηση P/E

ήταν 19x και έπεσε έως

12x στα χαμηλά. Μέχρι

στιγμής, η πτώση του S&P

500 από τα υψηλά του

Φεβρουαρίου ανέρχεται

στο 13% και

διαπραγματεύεται ακόμη

σε P/E 19x – επίπεδα που

συνήθως εμφανίζονται

στην έναρξη και όχι στο

τέλος μιας ύφεσης.

Παρά την πρόσφατη

90ήμερη αναστολή δασμών

για ορισμένες χώρες και

τις εξαιρέσεις στα

ηλεκτρονικά είδη, η JP

Morgan σημειώνει πως,

δεδομένου ότι ο S&P 500

βρίσκεται μόλις 5% κάτω

από τα επίπεδα της 2ας

Απριλίου, είναι

εξαιρετικά δύσκολο να

επιτευχθεί μια σταθερή

ανοδική πορεία άνω αυτών

των επιπέδων. Η

εμπιστοσύνη καταναλωτών

και επιχειρήσεων έχει

κλονιστεί λόγω της

έντονης μεταβλητότητας

και δεν αναμένεται

σύντομα επιστροφή στα

πρόσφατα υψηλά.

Επιπλέον, οι

γενικευμένοι δασμοί 10%

παραμένουν, όπως και οι

πρόσθετοι δασμοί κατά

της Κίνας – οι οποίοι

είναι σημαντικά

υψηλότεροι από τις

αρχικές προβλέψεις – ενώ

προστίθενται και τα

αντίποινα. Το συνολικό

περιβάλλον είναι πολύ

πιο επιβαρυμένο σε σχέση

με τις προσδοκίες στις

αρχές του έτους, γεγονός

που εξηγεί γιατί οι

βασικοί παγκόσμιοι

δείκτες έχουν υποχωρήσει

ελαφρώς σε ετήσια βάση.

Δεδομένου ότι η

οικονομική δραστηριότητα

είχε ήδη αρχίσει να

επιβραδύνεται προ της

λεγόμενης «Ημέρας της

Απελευθέρωσης», δεν

μπορεί να θεωρηθεί ότι η

αγορά έχει αντιδράσει

υπερβολικά αρνητικά.

Η JP Morgan

επαναλαμβάνει πως η

σημερινή αδυναμία

ενδέχεται να εξελιχθεί

σε επενδυτική ευκαιρία

αργότερα μέσα στο έτος,

όμως πρώτα θα πρέπει να

υπάρξουν καταλυτικά

γεγονότα. Όπως

σημειώνει, προκειμένου

να αυξήσει τις μετοχικές

της θέσεις με

μακροπρόθεσμο ορίζοντα –

και πέρα από οποιαδήποτε

βραχυπρόθεσμα ριμπάουντ

– είναι αναγκαίο να

αποκλιμακωθεί η ένταση

γύρω από τους δασμούς,

να μειωθεί η πολιτική

αβεβαιότητα και να

υπάρξουν περαιτέρω

ενδείξεις υποχώρησης από

τον πρόεδρο Τραμπ.

Παράλληλα, απαιτείται

μια πιο διαλλακτική

στάση από τη Fed – κάτι

που πιθανόν να μην

συμβεί πριν διαφανεί

σημαντική αδυναμία στην

αγορά εργασίας.

Από άποψη επενδυτικής

στρατηγικής, η JP Morgan

παραμένει προς το παρόν

επιφυλακτική απέναντι

στον μετοχικό κίνδυνο.

Θεωρεί πως στο πρώτο

εξάμηνο πρέπει να

προηγηθεί απορρόφηση της

αβεβαιότητας στο εμπόριο

πριν αλλάξει στάση προς

μια πιο ανοδική

προσέγγιση στο δεύτερο

εξάμηνο.

Παραμένει επίσης

επιφυλακτική απέναντι

στις μετοχές ανάπτυξης,

καθώς και στο σύνολο των

λεγόμενων «Magnificent

7» για φέτος. Από

πλευράς beta, υιοθετεί

αμυντική προσέγγιση και

διατηρεί θετική στάση

έναντι του ευρωπαϊκού

αμυντικού κλάδου. Εκτιμά

πως η καλή επίδοση των

βασικών καταναλωτικών

αγαθών, της υγειονομικής

περίθαλψης και των

κοινής ωφέλειας

δικαιολογείται, παρά την

έντονη ανοδική αντίδραση

της περασμένης Τετάρτης.

Σε περιφερειακό επίπεδο,

η τράπεζα θεωρεί ότι οι

διεθνείς αγορές δεν θα

εμφανίσουν τυπικά υψηλό

beta κατά την παρούσα

διόρθωση – δηλαδή δεν θα

υποαποδώσουν των

αμερικανικών αγορών. Το

στηρίζει σε χαμηλότερες

αποτιμήσεις, μεγαλύτερη

δημοσιονομική στήριξη

(ιδίως σε Γερμανία και

Κίνα), στη σχετική

κόπωση του τεχνολογικού

αφηγήματος και στην

εκτίμηση ότι το δολάριο

ΗΠΑ δεν θα λειτουργήσει

πια ως ασφαλές

καταφύγιο.

Πιο αναλυτικά:

Για τις αναδυόμενες

αγορές,

τηρεί ουδέτερη στάση. Οι

αποτιμήσεις είναι

ελκυστικές, υπάρχουν

περιθώρια τόνωσης της

κινεζικής οικονομίας,

ενώ η εξασθένηση του

δολαρίου και των

αποδόσεων ομολόγων

αποτελούν θετικούς

παράγοντες. Ωστόσο, η

αβεβαιότητα γύρω από

τους δασμούς παραμένει.

Για τις ανεπτυγμένες

αγορές,

επίσης διατηρεί

ουδετερότητα. Θεωρεί ότι

οι ΗΠΑ είναι ακριβή

αγορά με υπερβολική

επενδυτική έκθεση, ενώ

για την Ευρωζώνη – παρά

την υπεραπόδοση στις

αρχές του έτους –

σημειώνει πως ιστορικά

οι ευρωπαϊκές μετοχές

υποαποδίδουν έναντι των

αμερικανικών, ενώ η

αβεβαιότητα για το

εμπόριο δεν έχει

κορυφωθεί και οι

αποτιμήσεις είναι

σχετικά υψηλές.

Η μόνη αγορά στην οποία

διατηρεί θετική στάση

(overweight)

είναι η Ιαπωνία, λόγω

της σημαντικής

διαφοροποίησης των

επιτοκίων σε σχέση με

τον υπόλοιπο κόσμο, των

μεταρρυθμίσεων στην

εσωτερική

χρηματιστηριακή αγορά

και της επιστροφής του

πληθωρισμού. Παρ’ όλα

αυτά, η σταθερότητα του

γιεν παραμένει κρίσιμος

παράγοντας.

|